Sur fond de volumes de données et de défis environnementaux croissants, c’est sur le trio ‘pouvoirs publics, entreprises, citoyens’ que repose la smart city de demain. La banque est un dénominateur commun.

Avec la généralisation des technologies de l’information et les basculements géopolitiques à l’œuvre entre Occident et Orient, l’urbanisation est l’un des moteurs les plus déterminants de la transformation du monde moderne, pas toujours perçue à sa juste mesure. Les estimations des Nations Unies permettent de mieux l’appréhender : si 55 % de la population mondiale vit aujourd’hui dans les villes, elles accueilleront 70 % des 9 milliards d'êtres humains d’ici 2050. Dans les pays occidentaux, le taux d’urbains atteint les 85 % et la tendance s’accélère.

Entre soutenabilité, défis générationnels et inégalités

Les enjeux technico-économiques des villes sont immenses, avec des questions liées au financement des investissements, à la construction des marchés, aux restructurations industrielles, aux emplois de demain, à l’innovation et au positionnement international des métropoles. On constate par exemple la structuration d’un maillage d’écosystèmes urbains d’entrepreneuriat très actifs et interconnectés, à l’image de San Francisco, Séoul, Paris, Shenzhen et Tel Aviv. Se fera-t-il au détriment de villes plus jeunes, ou moins actives sur ces volets ? L’enjeu sociétal est lui aussi essentiel, avec la probabilité de voir émerger des modes de vie urbaine, des niveaux d’inégalités, et finalement des types de société très différents de ceux que l’on connaît aujourd’hui. Il suffit de comparer le cadre de vie d’un jeune ingénieur de la Silicon Valley à celui d’un retraité à Vienne pour comprendre que les transformations digitales rapprochent dans les usages mais peuvent éloigner dans les codes, notamment culturels et générationnels. Enfin, l’enjeu environnemental et climatique est incontournable ; il nécessite une refonte de nos modèles partiellement hérités de la révolution industrielle. Or, sur chacun de ces grands enjeux, le rôle des banques sera capital.

Un secteur bancaire partenaire historique des villes…

Le capital et les mouvements de liquidité entre acteurs socio-économiques sous-tendent les dynamiques initiées par les populations, financent les infrastructures, les programmes de développement et donc la mise en place des écosystèmes urbains. Le monde financier et son parangon bancaire sont présents dans toutes les strates sociétales, et à toutes les échelles : territoires, villes, régions, états, espaces transnationaux. Le secteur bancaire fait partie des interlocuteurs privilégiés des composantes vitales de la ville, de l’individu à la collectivité en passant par l’entreprise. Les banques financent, prêtent, soutiennent, évaluent, sont les témoins directs du monde en marche. Elles sont au cœur de l’espace urbain géographique, vecteurs physiques de lien au même titre qu’une poste, une maison communale, un café.

...et au cœur des transformations digitales

En parallèle, la présence digitale des banques s’accélère, répondant à un besoin d’efficacité et d’agrément dans les pays occidentaux, comme d’inclusion et d’accès aux financements dans les pays du sud. Elles voient apparaître en permanence de nouvelles méthodes de financement et de gestion des risques – modes de financement participatifs, développement de la finance verte – et travaillent à les intégrer dans le tissu économique existant. Elles accompagnent leurs partenaires et clients dans ces mêmes réflexions, à l’interface entre nouveaux besoins et déclinaisons technologiques.

Le rôle de la banque dans la ville est-il unique ?

Il est frappant de constater que la banque dans la ville est souvent réduite à sa fonction de financeur, de facilitateur, éventuellement de gestionnaire de risque – quelquefois contrariant ou contrarié – des projets collectifs et individuels. Infrastructure, énergie, éducation, santé ; par définition et vocation, les acteurs financiers sont présents dans les réalisations concrètes de l’ensemble de ces secteurs. Par culture, ils sont des partenaires stratégiques des états, des entreprises, des entrepreneurs et des citoyens. Restent-ils pour autant cantonnés au cadre normatif de pourvoyeur de fonds ? La palette de services est plus large, du retour d’expérience à l’accompagnement de dynamiques métiers. A l’heure où nous reconsidérons l’espace urbain, on peut légitimement se poser la question des atouts des banques en matière de planification, d’intelligence économique, de maîtrise de la donnée, de vecteur de lien social dans les territoires recomposés. La réflexion autour de la valorisation de son positionnement dans l’espace urbain est de celle qu’il faut poursuivre, en conjuguant transparence, pragmatisme et rationalité.

Banque et données au service de l’urbanité…

Grâce à l’agrégation de millions d’écritures bancaires, un établissement financier peut voir apparaître une partie de la vie économique d’une ville. Notamment, il est capable de proposer des indicateurs caractérisant les offres commerciales d’acteurs marchands (des informations particulièrement utiles pour les consommateurs), mais aussi le trafic urbain, les possibilités d'emploi ou le marché du logement. En tant qu’intermédiaire financier, la banque a la capacité de devenir l’observatoire privilégié de l’ensemble des transactions, d’apprécier les relations et les rapports de force entre les acteurs locaux, de fournir des cartes documentées ou des services aux habitants, aux élus et aux entreprises implantées sur son territoire. C’est d’ailleurs l’une des priorités des grands du numérique, notamment les géants américains de la Silicon Valley : les banques ont donc historiquement un positionnement stratégique envié !

… mais surtout au service du citoyen

A l'heure où le numérique transforme nos modes de vie, doit-on parler de la ville du futur comme un espace numérique, intelligent voire… sensé ? Au-delà des affrontements terminologiques, il s’agit bien de mettre la technique et la technologie au service de l'homme, à la convergence des mondes du numérique et de l'information. La banque, dans ce paradigme, est capable d’alimenter le citoyen en informations qualifiées, tant individuelles que collectives. Au-delà de l’optimisation utile (des trajets, des consommations, etc.) offerte par les données et les algorithmes qui les traitent, les urbains souhaitent de plus en plus vivre un second temps, imprévu, incertain et aléatoire. L’agrément et l’expérience deviennent clés. Là encore, la banque a un rôle à jouer.

Les banques ont déjà la culture de la confidentialité, de la conformité et l’expérience de manier les données dans des environnements extrêmement régulés. Il sera au bénéfice de tous, dans un souci de responsabilité et de mutualisation des forces en présence, que les acteurs bancaires apprécient d’un œil neuf leur implication déjà majeure dans les mutations urbaines qui s’accélèrent.

Source : L’Atelier BNP Paribas

11.03.2024

« Nous sommes prêts à accélérer la transition des entreprises, y compris celle des PME »

Une bonne performance ESG (Environnement, Social, Gouvernance) devient un facteur de compétitivité. Les PME aussi en sont de plus en plus conscientes. . Une bonne chose, selon Didier Beauvois, Head of Corporate Banking.

Comment expliquez-vous cette accélération de la prise de conscience des PME ?

Avec la CSRD (Corporate Sustainability Reporting Directive), les sociétés cotées et les sociétés de plus de 250 personnes sont soumises depuis 2022 à des obligations de reporting en matière de performance ESG. Elles prennent donc des engagements vis-à-vis de leurs clients, investisseurs, banques, personnel ou actionnaires. Pour remplir leur cahier des charges ESG, elles privilégient de plus en plus les fournisseurs (souvent de plus petite taille) qui adoptent des pratiques vertueuses et qui sont en mesure de les démontrer. Par ailleurs, les PME seront, elles aussi, soumises à la CSRD à partir de 2026.

La transition est donc devenue un must pour toutes les entreprises ?

Si vous voulez continuer à travailler avec des clients d’une certaine taille, par exemple dans la grande distribution, vous n’avez plus le choix. Une bonne performance ESG devient un facteur de compétitivité. Nous encourageons d’ailleurs toutes les PME à communiquer sur les efforts qu’elles font. Une politique crédible est une garantie de viabilité, car une entreprise vertueuse sera beaucoup mieux positionnée pour attirer les investisseurs ou obtenir de bonnes conditions de financement.

Comment la banque aide-t-elle les PME dans leur transition ?

Forts de l’expérience acquise avec les grandes entreprises, nous sommes prêts à les accompagner à chaque étape. Nous avons l’expertise, les partenaires, et les solutions, que nous rendons peu à peu accessibles aux entreprises de plus petite taille.

Nos chargés de relation peuvent compter sur un large réseau d’experts en interne. Ceux de notre Sustainable Business Competence Centre, par exemple, ou encore ceux du Low-Carbon Transition Group, un réseau de BNP Paribas qui regroupe 200 experts dans le monde pour accompagner nos clients vers le bas carbone.

Comment les accompagnez-vous, concrètement ?

Nos chargés de relations, en collaboration avec nos experts et nos partenaires externes, proposent à nos clients un véritable trajet. Reprenons notre exemple, celui du petit fournisseur du grand acteur de la distribution. Une fois qu’il a compris les risques et les opportunités liés à l’ESG, nous l’aidons à poser le diagnostic – sur quoi peut-il agir ? – et nous le conseillons sur les actions à entreprendre : rendre sa flotte de véhicules moins polluante, améliorer l’efficacité énergétique de ses bâtiments, produire lui-même une partie de son énergie, rendre ses processus de production plus circulaires, adapter sa gouvernance d’entreprise, parvenir à un meilleur équilibre hommes-femmes dans son équipe de management, etc.

Ensuite, nous envisageons ensemble les financements nécessaires pour mettre ces actions en œuvre et lui proposons les solutions les plus adaptées à la situation de l’entreprise, à sa taille et à son secteur. Nous avons développé une large gamme de produits dédiés à la transition, que nous proposons en propre ou via des partenaires.

Pouvez-vous donner quelques exemples ?

Nous proposons des crédits spécifiques, qui permettent de s’équiper en isolants, panneaux solaires, chaudières haute performance ou en véhicules électriques. Les grandes PME peuvent aussi accéder àune ligne de crédit (de minimum 10 millions d’euros) dont le taux d’intérêt est lié à l’atteinte d’objectifs ESG, laquelle est vérifiée par des experts indépendants. Nous avons ainsi financé un producteur de chaux en liant le taux de son crédit à la réduction de ses émissions de CO2 ou encore un gestionnaire de parking, en liant son taux aux émissions de particules fines. Nous mettons aussi en place des solutions de factoring liées à des engagements ESG, et par lesquelles nous finançons le payement des factures de PME de toutes tailles.

08.03.2024

Les entreprises ont tout intérêt à opter pour l’électrique et la multimodalité

BNP Paribas Fortis est prêt pour la mobilité de demain. Et sa contribution va bien au-delà du leasing de véhicules électriques, avance Laurent Loncke, General Manager Retail Banking et membre du comité exécutif de la banque.

Comment les entreprises peuvent-elles faire de la mobilité l’un des leviers de leur transition ?

« Si on regarde la seule utilisation d’un véhicule, le passage du fuel à l’électrique permet de diviser par quatre les émissions de CO2. Ce changement est plus que jamais encouragé fiscalement dans notre pays. Et dès 2035, les ventes de voitures thermiques seront interdites dans toute l'Union européenne. Qu’il s’agisse de leur propre flotte ou des voitures de société qu’elles proposent à leur personnel, les entreprises ont donc tout intérêt à opter pour l’électrique. Et ce, à côté d’autres formes de mobilité. »

Toutes l’ont-elles bien compris ?

« Aujourd’hui, deux tiers des nouveaux véhicules sont des véhicules professionnels. Dans cette catégorie, 80% des commandes en cours portent sur des véhicules électriques. C’est aussi le cas chez notre partenaire Arval. »

Une entreprise peut ainsi devenir actrice du changement ?

« Certainement. D’abord parce que les voitures de société alimentent le marché de l’occasion. Avec, à la clé, une démocratisation de la mobilité électrique. Ensuite parce que celui qui opte pour une voiture électrique encourage ses proches à faire de même. Comme l’a révélé notre récente étude Profacts, 85% des détenteurs d’un véhicule électrique sont satisfaits, voire très satisfaits, d’avoir franchi le pas. Mais 42% des Belges restent réticents. La moitié d’entre eux craignent la panne sèche électrique. »

Cette crainte est-elle justifiée ?

« Pas complètement. La plupart des automobilistes souhaitent une autonomie de 500 km pour se sentir à l’aise, même lorsqu’ils ne font que quelques dizaines de kilomètres par jour. Pour autant, développer le réseau de recharge reste absolument nécessaire. Car pour beaucoup, notamment en ville, l’installation d’une borne à domicile n’est pas possible. BNP Paribas Fortis contribue au développement du réseau de recharge, notamment via sa participation dans Optimile. En plus de proposer des solutions logicielles pour la recharge des véhicules électriques, cette scale-up gantoise développe des partenariats stratégiques pour l’installation et la maintenance de bornes. »

Une voiture électrique peut-elle être incluse dans le package de tout employé ?

« Aujourd’hui, des véhicules moins onéreux, accessibles aux cadres moyens et inférieurs, apparaissent sur le marché. De plus, un véhicule électrique doit s’analyser au regard de son coût total de possession (Total Cost of Ownership), bien inférieur à celui d’un véhicule thermique. Souvent, on aura tout intérêt à opter pour le leasing. Nous proposons une offre complète et sur mesure à toutes les entreprises, quels que soient leur taille et leurs besoins.»

Qu’entendez-vous par une « offre complète » ?

« Outre le leasing proprement dit, nous fournissons, grâce à nos nombreux partenaires, une solution de recharge à domicile ou au travail, une carte de recharge pour les réseaux publics, un remboursement automatique pour l’utilisation au domicile, une app pour trouver des bornes de recharge, et une formation à la conduite électrique. »

C’est, au fond, un véritable écosystème que vous développez…

« Nous voulons coconstruire la mobilité de demain. En la finançant, via le crédit ou le leasing, en l’assurant, mais aussi en agissant avec d’autres au-delà de nos métiers traditionnels. Comme avec Optimile, que j’ai déjà évoquée, et Touring, synonyme de garantie et de fiabilité. »

Mais la mobilité, ce n’est pas que la voiture…

« Nous sommes de ceux qui veulent repenser le rapport à la voiture. Au vu des objectifs climatiques et de la raréfaction des ressources, remplacer chaque voiture thermique par une voiture électrique est impossible. Arval procure une expertise complète aux entreprises engagées dans la transition. Nous les aidons à analyser les besoins, à définir des alternatives à la voiture, à mettre à disposition un budget mobilité, ou encore à mettre au point une mobility policy. Nous proposons par exemple le leasing vélo, en combinaison ou non avec le leasing de voitures. Nous croyons fermement à la multimodalité et aux solutions de mobility a as service, soit la possibilité de combiner et payer facilement plusieurs modes de transport. C’est d’ailleurs aussi l’une des spécialités de notre partenaire Optimile. »

Les entreprises et leurs employés sont-ils réceptifs à ce message ?

« L’idée qu’un employé ne se dise plus ‘j’ai autant pour ma voiture dans mon package salarial’, mais bien ‘j’ai autant pour ma mobilité’, fait son chemin. L’économie de l’usage plutôt que de la propriété s’est imposée pour le fitness ou le streaming. Elle s’imposera aussi pour la mobilité, avec des voitures partagées et des abonnements forfaitaires qui rendront les budgets plus prévisibles pour les entreprises comme pour les citoyens. Mais la rapidité de ce changement dépendra aussi du succès du budget mobilité fédéral, qui peine pour l’instant à décoller.»

BNP Paribas Fortis SA - Montagne du Parc 3 - B-1000 Bruxelles -TVA BE 0403.199.702 – RPM Bruxelles.

Optimile SA – Sassevaartstraat 46 bus 204, 9000 Gent – RPM Gent – TVA BE 0648.837.849 – www.optimile.eu - BNP Paribas Fortis SA détient une participation de plus de 10% dans Optimile SA.

Arval Belgium SA, Ikaroslaan 99, 1930 Zaventem – RPM Bruxelles – TVA BE 0436.781.102.

Touring SA – Bd Roi Albert II 4 B12, 1000 Bruxelles - RPM Bruxelles - BCE 0403.471.401, est enregistrée sous ce numéro auprès de la FSMA, rue du Congrès 12-14, 1000 Bruxelles, et agit comme agent lié, rémunéré à la commission, pour AG Insurance SA. AG Insurance SA détient une participation supérieure à 10% dans Touring SA.

08.03.2024

Votre entreprise a-t-elle fixé ses prix de l’énergie ?

Ces dernières années, les prix de l’énergie ont connu des pics et des creux importants, ce qui inquiète bon nombre d’entrepreneurs. Pour ça aussi, BNP Paribas Fortis est prêt à vous offrir de la stabilité.

Maîtriser le prix de l’énergie : c’est presque impossible de faire autrement. Et ces dernières années, la question s’est posée de manière récurrente pour votre entreprise. Nous sortons d’une période pendant laquelle les prix de l’énergie ont été très volatils, avec à la fois des pics élevés et des creux profonds. Ce jeu de yoyo a inquiété de nombreux chefs d’entreprise et a entraîné dans certains cas d’énormes coûts supplémentaires. Mais il existe une manière souvent méconnue des entrepreneurs de gérer ce type de risques… ce pour quoi BNP Paribas Fortis est aussi prêt à vous accompagner !

Mouvement de balancier

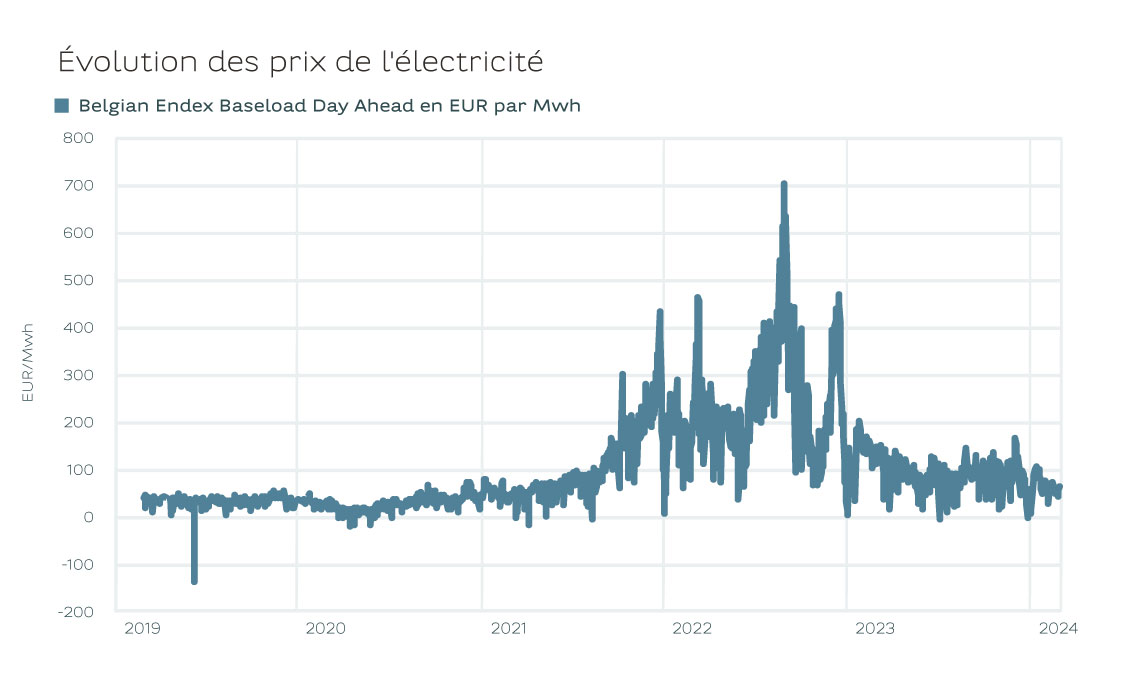

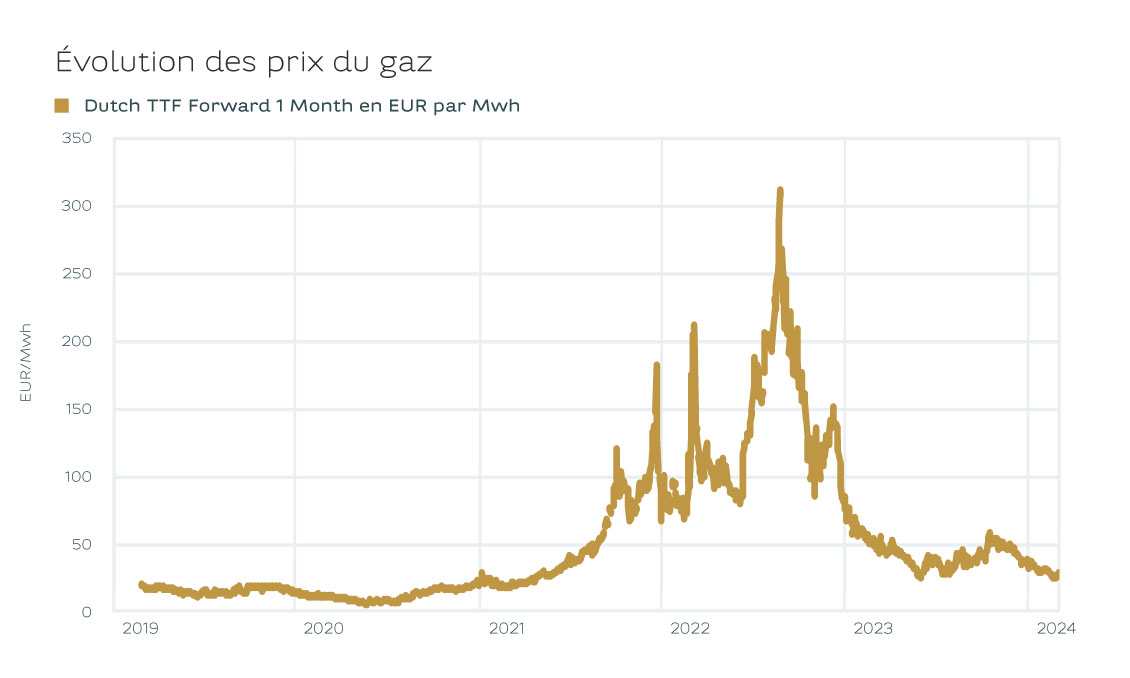

Ces dernières années, les prix de l’énergie ont été entraînés dans une course folle. À la suite de l’invasion de l’Ukraine, ils ont atteint des sommets inédits. Les prix du gaz ont grimpé à 300 euros par MWh, alors qu’ils oscillaient autour des 10 à 15 euros par MWh les années précédentes. Les prix de l’électricité ont eux aussi gonflé pour atteindre plus de 600 euros par MWh, contre à peine 50 euros par MWh auparavant.

Gestion de crise

"Chez BNP Paribas Fortis, nous avons reçu ces dernières années de plus en plus de questions d’entreprises qui envisagent de fixer financièrement leurs coûts énergétiques. Dans un tel scénario, vous payez au départ votre énergie au fournisseur à un prix variable. Avec la banque, vous fixez un prix par le biais de ce que l’on appelle un swap financier. Ces swaps financiers sont aussi utilisés pour couvrir d’autres matières premières (métaux, produits pétroliers, etc.)."

Mattias Demets, Commodity Derivatives Sales chez BNP Paribas Fortis

La crise énergétique de 2022 a provoqué une onde de choc dans le monde de l’entreprise. C’est surtout dans les secteurs à forte consommation d’énergie, comme l’industrie métallurgique ou la chimie, que le coût de l’énergie s’est avéré crucial pour la survie de nombreuses entreprises. Celles qui étaient autosuffisantes dans leurs besoins énergétiques ont mieux survécu à la tempête. L’importance de la gestion des risques a été clairement soulignée lors de cette crise énergétique. Dans ce contexte, certaines entreprises ont voulu agir en « personne prudente et raisonnable », principe hérité de celui du « bon père de famille », pour reprendre les termes du législateur. Elles ont fixé leurs prix de l’énergie et sont ainsi sorties de la crise pratiquement indemnes. D’autres, en revanche, n’ont à un moment donné plus eu qu’à prier pour que les prix de l’énergie repartent à la baisse.

« Never Waste a Good Crisis » est un slogan qu’on entend souvent. Et l’expression colle parfaitement à cette crise énergétique. Il est passionnant de voir comment les entreprises ont elles-mêmes pris en charge la question de leur approvisionnement énergétique. Un élément particulièrement marquant ? L’émergence des PPA – Power Purchase Agreements. Un PPA est un contrat de consommation d’électricité conclu entre un producteur et un client.

Gestion des risques

Sur le plan de la gestion des risques aussi, les entreprises ont bien avancé. Fixer les prix de l’énergie était auparavant souvent du ressort du management. Celui-ci considérait cette négociation avec les fournisseurs d’énergie comme une mission de plus dans le large éventail de ses responsabilités. Mais depuis la crise énergétique, nous voyons les entreprises se professionnaliser de plus en plus à cet égard. La gestion des prix de l’énergie est désormais vraiment une fonction en soi. Les entreprises réfléchissent de plus en plus à la stratégie à adopter pour gérer leurs coûts, notamment énergétiques. La manière dont elles verrouillent les prix de l’énergie, et surtout le moment où elles le font, prend plus que jamais la forme d’une décision mûrement réfléchie, qui permet de protéger les marges en cas de hausse des prix.

Chez BNP Paribas Fortis, nous avons reçu ces dernières années de plus en plus de questions d’entreprises qui envisagent de fixer financièrement leurs coûts énergétiques. Dans un tel scénario, vous payez au départ votre énergie au fournisseur à un prix variable. Avec la banque, vous fixez un prix par le biais de ce que l’on appelle un swap financier. Ces swaps financiers sont aussi utilisés pour couvrir d’autres matières premières (métaux, produits pétroliers, etc.). Même s’il parait complexe de prime abord, le swap financier n’est en réalité pas une transaction particulièrement compliquée. D’autres structures sont bien entendu possibles, en fonction de vos besoins.

Et c’est ici que l’on reparle de la personne prudente et raisonnable. En effet, peu importe que vous cherchiez des opportunités d’investissement intelligentes dans votre rôle de chef d’entreprise ou que vous examiniez les différentes possibilités qui s’offrent à vous pour maîtriser vos coûts énergétiques : il s’agit au final des deux côtés de la même médaille. BNP Paribas Fortis analyse pour vous, chef d’entreprise, non seulement la question de vos investissements, mais aussi à comment vous aider à gérer intelligemment et en toute sécurité des coûts importants tels que ceux de l’énergie.

Baisse persistante ?

Quelle que soit la manière dont les entreprises souhaitent fixer leurs prix de l’énergie, le contexte de marché est très intéressant en ce moment. L’industrie européenne traverse des temps difficiles. Pourtant, l’économie connaît un atterrissage en douceur : un ralentissement, sans véritable récession. C’est ce qui fait actuellement baisser les prix du gaz et de l’électricité. De plus, nous avons connu un automne et un hiver doux, avec aussi beaucoup de vent. Les producteurs d’énergie ont donc généré ces derniers mois une quantité historique d’électricité à partir de sources renouvelables.

Rien ne dit que les prix ne vont pas encore baisser. L’Europe importe, plus que jamais, du GNL en provenance des États-Unis. Tant le prix du gaz américain que les frais de transport ont considérablement baissé ces derniers mois. Des élections vont bientôt être organisées dans plus de 65% des pays développés ; la situation géopolitique (Ukraine, Israël, Taïwan) peut elle aussi causer de la volatilité.

Prudence

Les prix du gaz et de l’électricité n’ont jamais été aussi bas ces deux dernières années. Le marché n’a pas trop d’inquiétudes à se faire pour le moment. Mais la crise énergétique de 2022 a montré que nous devions toujours rester vigilants. Fixer vos prix de l’énergie n’est pas seulement souvent la tactique la plus économique, elle offre également une protection aux chefs d’entreprise en période de volatilité croissante.

Vous souhaitez en savoir plus ? Contactez votre chargé de relation !

01.12.2023

Quelles aides pour votre entreprise ?

Les trois régions du pays ont prévu un ensemble de subventions pour les sociétés et indépendants qui investissent. Nos experts et expertes vous aident à y voir clair et à introduire votre dossier.

Les modalités, montants et conditions des aides à l’investissement diffèrent fortement d’une région à l’autre. La réglementation applicable dépend de la localisation du siège d’exploitation où les investissements sont réalisés. Le siège social n’a pas d’influence et peut se trouver dans n’importe quel pays. Par ailleurs, ne perdez pas de vue que la demande d’une subvention demeure un processus assez lourd sur le plan administratif. Raison pour laquelle nos experts et expertes se chargent de toutes les démarches nécessaires, de l’introduction de la demande de prime jusqu’à son obtention.

Flandre, panel d’aides

La Flandre a prévu différents types de subventions : soutien à la transformation stratégique, prime écologique, soutien écologique stratégique, portefeuille PME ou prime de croissance pour ne citer que les plus importantes.

Chaque aide cible des types d’investissements et des entreprises différents. Les niveaux de subsidiation sont aussi très variables, allant de 8% pour un investissement stratégique d’une grande entreprise à 50% pour des frais de consultance d’une PME.

Nos experts peuvent sonder avec vous les possibilités de subvention et ensuite vous permettre de rencontrer un ou une spécialiste de VLAIO, l’Agence flamande pour l’innovation et l’entrepreneuriat. Il ou elle prendra ensuite le relais pour vous accompagner dans votre demande.

Wallonie, aides classiques et écologiques

En Wallonie, les primes à l’investissement sont réservées aux entreprises actives dans un nombre restreint de secteurs admis. Parmi les activités exclues, citons notamment les activités de commerce de détail, le secteur des transports ou les professions libérales.

En outre, les modalités diffèrent également en fonction de la taille de l’entreprise. Les petites doivent investir pour un montant minimal de 25.000 euros. Les grandes doivent atteindre des seuils plus élevés et investir dans une zone de développement.

Concrètement, voici quelques exemples d’investissements à usage professionnel éligibles : achat/construction d’un bien immobilier, achat d’un terrain, achat de matériel d’exploitation neuf, etc.

La prime de base varie de 4% à 6% avec des majorations possibles en cas de création d’emplois, pour une approche innovante, dans le cadre d’une diversification à l’étranger… Vous pouvez obtenir une prime plus importante, jusqu’à 20%, pour les projets favorisant l'utilisation durable de l'énergie et de la protection de l'environnement.

À noter qu’il est indispensable d’introduire la demande avant tout engagement ferme. Des investissements pour lesquels vous avez déjà signé une facture ne peuvent plus être subsidiés.

Nos experts peuvent accompagner votre entreprise dans toutes les démarches.

Bruxelles, la plus généreuse

La prime bruxelloise pour des investissements (im)matériels ou des travaux est ouverte à la plupart des secteurs. Au total, environ 80% des activités économiques de la capitale sont subsidiables. Les deux principales exceptions sont l’enseignement et l’immobilier.

Pour bénéficier d’une subvention, le projet d’investissement doit être d’au moins 10.000 euros pour un entrepreneur débutant et minimum 15.000 euros dans les autres cas, en fonction de la taille de l’entreprise. En outre, le projet doit viser à développer ou améliorer une activité existante, un simple remplacement n’étant pas admis.

L’aide peut atteindre jusqu’à 30% du montant de l’investissement, avec une moyenne de 12,5%. Le niveau de subsidiation dépend d’un ensemble de critères comme le fait d’être starter, d’augmenter le nombre de personnes employées de plus de 30%, etc.

Courant 2024, la réforme des aides renforcera les primes pour les projets durables et d’économie circulaire.

De même qu’en Wallonie, il est indispensable d’introduire la demande avant tout engagement ferme. Des investissements pour lesquels vous avez déjà signé un devis ne peuvent plus être subsidiés.

Nos experts peuvent accompagner votre entreprise dans toutes les démarches.

A ne pas manquer

- Banques et villes intelligentes : destins croisés

- « Nous sommes prêts à accélérer la transition des entreprises, y compris celle des PME »

- Les entreprises ont tout intérêt à opter pour l’électrique et la multimodalité

- Votre entreprise a-t-elle fixé ses prix de l’énergie ?

- Quelles aides pour votre entreprise ?