La grande majorité des plans de pension en entreprise sont des assurances de groupe. Bonne alternative : les fonds de pension.

En Belgique, l’assurance de groupe est le support le plus populaire pour mettre en place un plan de pension en entreprise. À en croire les chiffres d’Assuralia, 95 % des employeurs confient leur deuxième pilier à un assureur. Dans certains cas, un fonds de pension s’avère pourtant une alternative valable. On dénombre en Belgique environ 200 fonds de pension, ce qui représente 1 % des employeurs et plus d’un million de travailleurs. D’un point de vue technique, les provisions des fonds de pension prennent 24 % du marché. Les plans sectoriels dans les secteurs de la construction, du métal et du non-marchand privilégient les fonds de pension. Quelle est la différence avec une assurance ? Et qui peut en bénéficier ?

- Confier son plan de pension à un assureur a ses avantages. D’abord parce vous en externalisez la gestion, vous ne devez pas prendre en charge les questions administratives. L’assureur garantit en outre un certain rendement. Mais il y a aussi des inconvénients. Le rendement garanti est actuellement très bas, sans trop de perspectives d’évolution. Vous ne pouvez malheureusement pas y faire grand-chose, car c’est l’assureur qui décide de l’allocation des montants. Il est d’ailleurs lui-même contraint d’adopter un profil conservateur lorsqu’il effectue ses investissements afin notamment de se conformer aux règles en matière de rendement annuel minimum garanti. En conclusion, vous vous en remettez entièrement à un tiers qui prendra en charge tous les aspects du service.

- Un fonds de pension fonctionne différemment. L’entreprise (ou le secteur) crée elle-même un organisme de financement des pensions (OFP), entité juridique distincte de l'entreprise. Vous êtes libre de décider vous-même de tous les aspects du plan de pension de l’entreprise : qui se charge de l’administration, à quel actuaire vous confiez le fonds et qui en assure la gestion. Vous décidez également de l’allocation des actifs. Un OFP ne vise pas à obtenir un rendement annuel fixe mais bien un rendement moyen à long terme. Vous avez le loisir de déterminer un profil de risque qui corresponde à vos besoins grâce à une combinaison appropriée d’obligations et d’actions afin d’en tirer le meilleur rendement possible. C’est le rôle de l’asset manager d’accompagner l’entreprise afin de trouver le meilleur équilibre entre risque et rendement.

Votre entreprise doit avoir une certaine taille avant d’envisager l’option du fonds de pension. Les coûts annuels sont en grande partie constitués de frais fixes (rémunération de l’actuaire et du personnel administratif). Des coûts en partie fixes sont également à prévoir pour la gestion de l’asset manager. Mais, selon la taille du fonds de pension, ces frais peuvent rester à un niveau raisonnable.

En résumé, prenez la peine de comparer les deux options. Un plan d’assurance n’est pas gravé dans le marbre. Si vous décidez, par exemple, de passer à un fonds de pension, vous pouvez décider de vous désengager progressivement de votre assurance groupe. À moins que vous ne transfériez le capital de celui-ci vers le fonds de pension. Pensez alors à bien vérifier le contrat existant, à vous informer des frais éventuels et à mener une négociation correcte avec votre assureur.

Assurance groupe contre fonds de pension

Plan d’assurance

- Rendement minimum garanti sur base annuelle

- L’assureur est tenu d’adopter un profil conservateur dans le choix de ses investissements

- Solution tout-en-un

- Accessible aux petites entreprises.

Fonds de pension

- Pas de garanties, mais de réelles chances d’un rendement supérieur

- La stratégie d’investissement / la prise de risques sont décidées en concertation

- Requiert la participation active de l’entreprise (OFP)

- Une certaine taille est nécessaire pour supporter les coûts annuels

27.06.2016

1er pilier de pension : gros souci malgré les mesures

Le système ‘à points’ de la Commission Pension a l’avantage de la transparence. Reste la question de sa viabilité financière.

Nous deviendrions vite millionnaires si nous pouvions encaisser un euro à chaque fois que nous entendons le concept de ‘pension’ associé à la notion de ‘problème’, n’est-ce pas ? Ce serait là une véritable solution pour financer notre retraite. Mais, hélas, ce n’est pas envisageable. La pension légale – le premier pilier du système des retraites – nous donne bien des maux de tête en Belgique. Le problème du vieillissement de la population est connu : de moins en moins d’actifs doivent ‘financer’ de plus en plus de pensionnés. Et ceux-ci vivent, en outre, plus longtemps. Cerise sur le gâteau, la récession fait grimper la dette publique tout en comprimant les recettes fiscales. Cette combinaison de facteurs déclenche une véritable tempête dans notre système de répartition, principe en vertu duquel la population active paie les pensions.

Les points de la Commission Pension

Comment éviter la tempête ? Un régime de pension est comme un gros navire qui avance sur son erre, donc même sans propulsion. Il s’agit de le manœuvrer avec prudence et patience. La Commission Pension, instaurée à l’époque par Alexander De Croo, ministre démissionnaire, a esquissé une solution. Son rapport sur le régime des pensions suggère de mettre en place un autre système. En voici les lignes maîtresses ?

- Travailler plus longtemps permettrait d’obtenir une pension plus élevée grâce à un système ‘à points’. Toute personne gagnant sur un an le revenu professionnel moyen de l’année de l’ensemble des actifs (salariés, fonctionnaires ou indépendants) dans le régime spécifique, a droit à un point de pension entier. Les personnes ayant des revenus moindres ou travaillant à temps partiel recevraient moins de points. Les temps plein et les revenus supérieurs en recevraient davantage. Un point représente un montant de pension déterminé qui devrait correspondre au salaire moyen des actifs au moment du départ à la pension. Le système ‘à points’ autoriserait certaines dérogations, par exemple pour des professions dites pénibles ou pour les périodes de maladie et de chômage. Année après année, chacun pourrait consulter son total de points acquis.

- La durée des carrières a également été modifiée. Pour prendre sa retraite anticipée, il faut désormais justifier de 42 ans de vie active. Une autre option est de prendre sa pension à temps partiel et de continuer à travailler le reste du temps. Point important : les trois statuts (employé, fonctionnaire et indépendant) sont maintenus, mais l’idée est d’arriver progressivement à plus de convergence.

Pour Peter De Keyzer (économiste en chef chez BNP Paribas Fortis), certaines de ces idées sont louables :

« Le système ‘à points’ qui rétablit le lien entre les années de travail et le montant de la pension devient plus transparent : vous suivez ‘en temps réel’ le nombre de points collectés. Appliquer le système ‘à points’ aux trois statuts permet de mieux les comparer, mais aussi d’accroître leur convergence. J’y vois également des inconvénients. Le rapport, par exemple, ne fait pas état du lien entre âge de la retraite et espérance de vie. Or, dans 20 ans, l’espérance de vie aura à nouveau augmenté de 6 ans. »

Une réforme plus globale s’impose

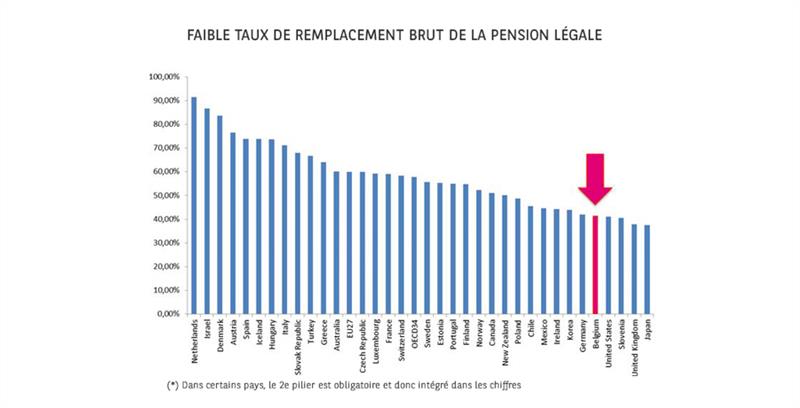

Le nouveau gouvernement prépare une réforme des retraites. Certaines mesures sont déjà connues. L’âge de la retraite est porté à 67 ans. Pour le reste, tout n’est que conjecture. Si l’idée du système ‘à points’ se maintient, le gouvernement devra encore déterminer de manière définitive la valeur d’un point de pension. Mais ne nous attendons pas à des miracles. La pension légale ne va pas devenir mirobolante du jour au lendemain. C’est plutôt l’inverse qui devrait se passer, hélas. Le taux de remplacement (le montant de la pension par rapport au dernier salaire) est, aujourd’hui, relativement bas et le restera probablement. Comme le montre ce graphique, dans ce domaine, la Belgique fait figure de mauvais élève du monde occidental.

(Source : OCDE - Pensions at a glance (2013).

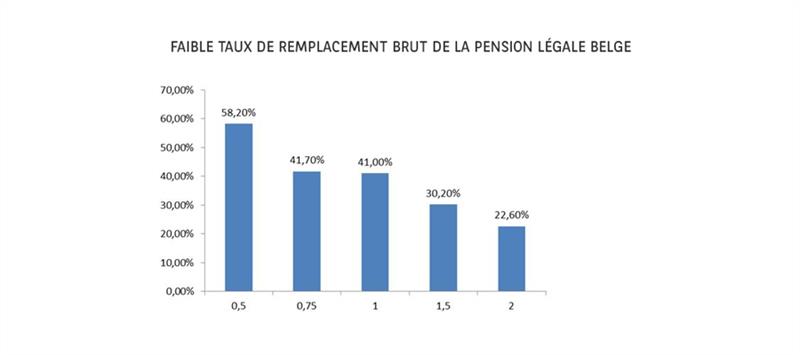

Les cotisations de retraite ne sont pas plafonnées (plus vous gagnez, plus vous cotisez), par contre, la pension légale l’est bien : quel que soit le montant de vos cotisations, vous ne toucherez jamais plus qu’un plafond déterminé. Ce sont de ce fait les revenus élevés qui sont le plus touchés. Pour les employés percevant un salaire moyen de 46 100 EUR, le taux de remplacement de la pension légale est de 41%. Pour les personnes touchant le double de revenus, ce taux se situe en dessous des 23 %. Le graphique qui suit vous donne quelques exemples de taux, à titre illustratif.

(Source : OCDE - Pensions at a glance (2013).

27.06.2016

2ème pilier de pension : quid de la garantie LPC ?

En raison de la faiblesse des taux d’intérêt, les assureurs auront peine à atteindre encore le rendement minimum obligatoire.

Le problème c’est que ce n’est pas tant l’assureur, mais vous, en tant qu’employeur, qui êtes responsable de cette ‘garantie LPC’ (Loi sur les Pensions Complémentaires). Fera-t-on prochainement machine arrière en ce domaine ?

Le deuxième pilier – la pension complémentaire que l’on se construit via l’activité professionnelle – est fréquemment utilisé pour combler l’écart entre la pension légale des employés et la pension souhaitée. Le système est désormais connu. Vous versez un pourcentage du salaire brut de vos employés dans un pot commun destiné aux pensions : ce sont les contributions patronales. Dans certains cas, vos collaborateurs peuvent compléter ce montant avec des versements personnels (contributions personnelles). Le plus souvent, il s’agit d’une assurance de groupe, parfois d’un fonds de pension.

Le capital investi est disponible dès 60 ans. Sur le plan fiscal, il est toutefois intéressant de ne pas le percevoir avant son 62e anniversaire. La grande majorité de la population (95 % du portefeuille d’AG Insurance) opte pour un paiement sous forme de capital et perçoivent donc le montant en une fois. Les autres choisissent un système de rente à vie et touchent ainsi des mensualités à vie. Rapide calcul : par tranche de 100.000 EUR de capital, vous pouvez compter sur une mensualité de 500 EUR environ.

Taux de couverture en augmentation

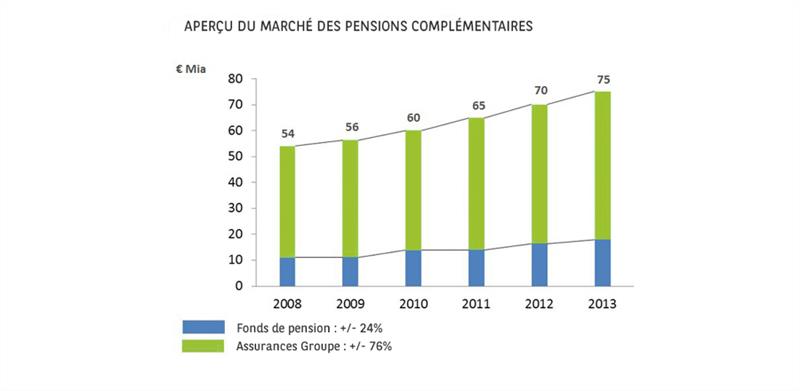

Vous participez déjà au deuxième pilier dans votre entreprise ? Fort bien, et vous n’êtes pas le seul en plus. Les plans de pension au sein des organisations sont désormais assez bien répandus, mais sont encore loin d’être généralisés. En milliards d’euros, les primes croissent de manière constante. La moyenne est de quelque 7% par an.

(Source : Assuralia & FSMA)

Néanmoins, à l’heure actuelle, 30% des salariés belges n’ont toujours pas accès à ce système. Benoît Halbart, Directeur Marketing & Communication AG Employee Benefits – Health Care :

« Le taux de couverture est passé de 35 % en 1999 à 75 % en 2013. Nous le devons essentiellement au succès des plans sectoriels, qui ont le mérite d’avoir aligné l’ensemble du personnel des entreprises concernées, permettant ainsi aux employés des petites organisations de rattraper leur retard sur les ouvriers et les cadres. Certains secteurs et groupes professionnels restent à la traîne : les secteurs de l’intérim, de la distribution et la CP 200, la commission paritaire nationale complémentaire pour employés. Il est plus que temps que toutes les entreprises organisent leur deuxième pilier. »

Deuxième faiblesse : la hauteur des primes. Dans les plans sectoriels, pour 51% des employés, seul il n’y a que 1 à 1,75 % du revenu qui est consacré au plan de pension. Parfois même, c’est moins de 1% que l’on alloue à ce plan, comme c’est le cas pour 48 % des salariés. Selon Benoît Halbart, c’est bien trop peu :

« Une contribution de 3%, qui permet d’atteindre un taux de remplacement de quelque 6%, est une première étape mais elle ne suffit pas. »

Dans sa déclaration de politique générale, le gouvernement Michel a décrété que les augmentations salariales pouvaient être utilisées pour relever le niveau des contributions, au moins jusqu’à 3 %. L’exécutif a demandé aux partenaires sociaux de négocier sur base de ce pourcentage. Par ailleurs, dans un proche avenir, vos employés pourront décider eux-mêmes de se constituer une pension complémentaire dans le second pilier. Celle-ci sera alors financée par des prélèvements sur leur salaire. Moyennant le respect de certaines limites, l’employé déterminera librement le montant de sa contribution et déduira les mêmes avantages fiscaux que ceux attribués aux contributions personnelles dans le cadre d’un plan de pension traditionnel instauré par l’employeur. C’est une bonne chose, aux yeux de Benoît Halbart :

« La plupart des plans sectoriels n’évoquent pas les contributions personnelles. Dans les autres plans de pension, 60 % des cadres et employés et 40% des ouvriers sont tenus de verser des contributions personnelles. »

Garantie LPC

Thème très actuel en matière de second pilier : la garantie de rendement minimum de la LPC (Loi sur les Pensions Complémentaires). Ce ne sont pas les assureurs ni les gestionnaires de fonds de pension qui devront garantir le rendement minimum à l’échéance des contrats, mais bien les employeurs. C’est une législation qui n’existe nulle part au monde, mais bien en Belgique.

Jusqu’il y a peu, le taux minimum garanti de la LPC s’élevait à 3,25% sur les cotisations patronales et 3,75% sur les cotisations personnelles. Les partenaires sociaux sont parvenus à un accord mi-octobre 2015 pour adapter cette garantie. A partir du 1er janvier 2016, un système variable sera appliqué : le taux annuel garanti s’élèvera à un certain pourcentage du rendement moyen des obligations d’Etat à 10 ans, calculé sur une période de 24 mois. Le résultat de cette correction ne pourra vraisemblablement pas descendre en dessous de 1,75% et ne pourra dépasser les 3,75%. Benoit Halbart :

« Jusqu’à présent, nous n’avions pas encore de souci avec la garantie LPC. En raison de la faiblesse des taux d’intérêt, nous sommes revenus chez AG Insurance à un rendement garanti de 1,5%, mais grâce à la participation bénéficiaire, nos clients ont la certitude de recevoir jusqu’en 2016 du 3,25% sur tous les contrats.

Que se passera-t-il si le taux reste bas ? À long terme, cela peut entrainer des problèmes pour l’employeur. Il pourrait se retrouver contraint de devoir verser un complément le jour où un travailleur part à la retraite. Cette pensée vient naturellement freiner l’enthousiasme des employeurs à poursuivre leur deuxième pilier. »

25.04.2016

3ème pilier : tranquillité d’esprit ou rendement ?

Le 3ème pilier pose un vrai dilemme à vos employés : tranquillité d’esprit de l’assurance contre perspectives de rendement des fonds.

Au vu des avantages fiscaux, vous seriez vous aussi probablement tenté de choisir l’épargne pension du troisième pilier. Notez que le gouvernement a gelé le montant maximum déductible à hauteur de 940 EUR par an jusqu’en 2018. Il ne sera donc pas indexé. Par ailleurs, d’autres règles viennent d’être modifiées au niveau fiscal :

- L’impôt à terme sur le capital constitué baisse de 10% à 8%.

- Cet impôt sera prélevé plus tôt. Jusqu’à présent, l’impôt libératoire était prélevé au 60e anniversaire et les versements effectués entre 60 et 65 ans n’étaient plus taxés. Dans le nouveau système, un impôt d’1% sera prélevé chaque année, de 2015 à 2019 inclus, sur la valeur de l’épargne au 31 décembre 2014. Soit 5% au total. Ces montants seront prélevés à titre d’avance sur l’impôt à terme. À vos 60 ans, vous paierez donc un impôt final de 8%, diminué des prélèvements effectués entre 2015 et 2019, soit de 3%.

Le troisième pilier (épargne individuelle avec avantage fiscal) continue à s’imposer malgré tout. La faiblesse des taux d’intérêt ne l’empêche pas d’offrir un meilleur rendement qu’un compte d’épargne et l’avantage fiscal est toujours de 30%. Par contre, entre l’assurance épargne pension et le fonds d’épargne pension, le choix sera plus difficile. Que conseiller à vos employés ?

Quel est le meilleur rapport risque/rendement ?

Une assurance épargne pension offre un capital garanti assorti d’un rendement minimum. C’est une formule sans risque. Un fonds d’épargne pension est un fonds d’investissement géré par une banque ou une société de courtage. Celle-ci investit votre argent dans une combinaison d’actions et d’obligations. Ni le capital ni le rendement ne sont garantis. À long terme, vous pouvez toutefois espérer un rendement supérieur.

Le mieux que vous puissiez recommander à vos employés est de commencer le plus vite possible à se constituer une épargne pension. Eric Vanbrusselen (General Manager Business Development Life Insurance chez AG Insurance) :

« La stratégie classique à suivre en matière de troisième pilier est de commencer tôt. Si vous optez pour une assurance épargne, vous profiterez de l’effet du taux d’intérêt cumulé. Plus longtemps vous épargnez, plus l’effet boule de neige sera important. Si vous optez pour un fonds d’épargne, le long terme vous permettra d’absorber les fluctuations des marchés boursiers ».

L’alternative entre assurance épargne pension et fonds d’épargne pension n’est pas aussi tranchée qu’on l’évoque parfois. Au sein des fonds d’épargne pension, il existe des formules à risque gradué qui varient entre dynamiques (avec, par exemple, 70 % d’actions et 30 % d’obligations), neutres (50-50) et conservateurs (30-70). Bart Van Poucke (BNP Paribas Investment Partners) :

« Le choix dépend de votre profil d’investisseur et de votre âge. Les jeunes ont plus de temps devant eux, ils peuvent se permettre de prendre des risques plus importants. Si vous êtes confronté, en tant qu’investisseur, à une crise comme celle qui nous a frappés en 2008, vous aurez toujours le temps de récupérer vos pertes.

Une fois franchi la quarantaine, vous avez intérêt à vous montrer plus prudent. Si vous avez connu quelques bonnes années dans un fonds d’épargne dynamique, vous pouvez vous tourner vers un fonds d’épargne défensif, voire vers une assurance épargne. Vous éviterez ainsi de devoir essuyer des pertes liées à des mouvements boursiers juste avant de prendre votre pension. Si c’était malgré tout le cas, il vous faudrait être en mesure de laisser les choses en l’état en attendant que la situation se rétablisse. Bien évidemment, cela suppose que vous n’ayez pas besoin d’argent à ce moment-là. »

Le ratio entre les nouvelles assurances épargne pension souscrites et les fonds d’épargne pension est actuellement d’environ 50-50 : ces dernières années, l’assurance épargne a gagné du terrain au détriment du fonds d’épargne. Malgré les faibles taux d’intérêt proposés par les assureurs (autour de 1,5 %), un nombre croissant de Belges préfèrent la tranquillité de l’assurance épargne pension. Les crises de 2008 et de 2011 sont encore fraîches dans les esprits. Attendons de voir ce que l’avenir nous réserve.

Meilleur fonds d’épargne pension belge

BNP Paribas Investment Partners décroche, pour la troisième année consécutive, le titre de ‘Meilleur fonds d’épargne pension belge’ décerné par L’Écho et De Tijd. Bart Van Poucke gère ces fonds avec son équipe chez BNP Paribas Investment Partners. Comment fait-il la différence sur un marché réglementé par des restrictions juridiques strictes en matière d’investissement ? Bart Van Poucke nous confie trois de ses secrets.

- Dans le volet actions, les gestionnaires bénéficient depuis 2004 de la possibilité d’investir dans tout l’Espace Économique Européen. Pourtant, nous avons délibérément opté pour des actions majoritairement belges. En moyenne, celles-ci ont offert de meilleurs rendements.

- Légalement, nous sommes tenus d’investir, en partie, dans des actions small caps et micro caps, des actions de plus petites entreprises. Ce marché est plus difficile à estimer que celui des structures plus importantes, les large caps. C’est dans cette catégorie que nos spécialistes font la différence : ils connaissent très bien ces petites entreprises et peuvent dès lors juger des actions qui offriront le meilleur rendement. Leurs choix se traduisent généralement par de beaux résultats.

- Nous avons aussi opéré des choix différents dans le domaine des obligations. Comme bien d’autres, nous avons revendu nos obligations grecques lorsque les problèmes ont éclaté en 2011, mais nous avons conservé nos positions en termes d’actions espagnoles et italiennes, même si celles-ci ont été fortement mises sous pression au plus haut point de la crise de la dette en 2011. Lorsque la pression est retombée, les taux d’intérêt ont commencé à chuter, et ce, plus fortement que ceux des principaux États. Nous en avons profité pour générer des rendements supérieurs.

10.09.2020

Des projets d'exportation ? Écoutez d'abord nos experts

Pour bien préparer votre aventure à l'étranger, posez-vous les bonnes questions et soyez également à l'écoute d'experts expérimentés : partenaires, clients, collègues exportateurs et experts.

BNP Paribas Fortis est à l'écoute des chefs d'entreprise internationaux et leur apporte des conseils judicieux. « Bon nombre d'entreprises exportatrices sollicitent nos services trop tard », explique Frank Haak, Head of Sales Global Trade Solutions.

Les chefs d'entreprise qui n'ont pas beaucoup d'expérience en matière d'exportation tombent souvent des nues en découvrant les coûts y afférents. De quels facteurs doivent-ils tous tenir compte en budgétisant leurs projets d'exportation ?

Frank Haak : « La budgétisation et la fixation des prix dépendent de nombreux facteurs importants : les fonds de roulement, les risques de change et les intérêts de change, le préfinancement, les marges bénéficiaires, les assurances, les droits d'importation et autres taxes locales, la tarification des concurrents, etc. Nous conseillons toujours aux clients ou aux prospects de partir du scénario le plus défavorable. Bon nombre d'entreprises se lancent dans leur première aventure à l'étranger avec une préparation insuffisante. Elles repèrent une opportunité et elles la saisissent – souvent, avec un sentiment de déception et un revers financier à la clé.

Nos experts possèdent une longue expérience des exportations et le Groupe BNP Paribas dispose d'équipes dans le monde entier. Nous pouvons ainsi donner des conseils généraux et spécifiques à chaque pays. Prenons l'exemple d'un constructeur de machines qui souhaite fabriquer et produire des machines sur mesure. Nous lui conseillerons de tenir compte de la valeur de réutilisation de ces machines lors de la budgétisation : si, tout à coup, le client étranger ne souhaite plus les acheter ou si les exportations vers le pays en question deviennent impossibles en raison d'un embargo commercial ou d'une situation d'urgence, pourra-t-il encore écouler son stock ? »

Quels types d'entreprises peuvent s'adresser à BNP Paribas Fortis pour obtenir des conseils ?

Frank Haak : « Tout le monde est le bienvenu ! Souvent, les chefs d'entreprise n'osent pas demander de conseils, parfois par crainte que cela ne leur coûte de l'argent. Alors qu'à terme, cela peut justement leur en faire économiser beaucoup. La souscription d'une "letter of credit" ou crédit documentaire est, par exemple, recommandée à toute personne qui exporte pour la première fois à l'étranger. En combinant ce produit à une confirmation de BNP Paribas Fortis, l'exportateur a la certitude de recevoir son argent contre remise de documents conformes, tandis que l'acheteur peut compter sur une livraison correcte de ses biens ou services. »

Il n'y a pas pire sourd que celui qui ne veut pas entendre. Que peut faire un exportateur sans crédit documentaire en cas de défaut de paiement ?

Frank Haak : « Si vos factures ne sont pas payées, il est encore possible de contacter la banque de la contrepartie dans l'espoir que celle-ci interviendra. Mais je serais plutôt fataliste : la probabilité d'une résolution sans perte financière est malheureusement minime. Une fois que vous avez laissé vos marchandises à la douane, vous perdez généralement tout contrôle. D'où l'importance d'une bonne préparation : écoutez et suivez les conseils de votre banque et d'organisations telles que Flanders Investment & Trade (FIT). Vous vous protégerez ainsi contre de nombreux risques d'exportation. »

BNP Paribas Fortis

- est, en Belgique (cf. statistiques de la BNB), la banque numéro 1 pour l'importation (± 40 % de part de marché) et l'exportation (± 25 % de part de marché) : elle offre des conseils et des solutions de financement et peut aider ses clients à découvrir de nouveaux marchés d'exportation grâce au service « Trade Development » ;

- se réjouit de constater que la Belgique fait partie du top 15 des principales régions exportatrices du monde et donne volontiers un coup de pouce aux exportateurs, notamment en sponsorisant le prix flamand « Leeuw van de Export ».

Source : Magazine Wereldwijs