En 2015, l’Allemagne et l’Autriche font 85 % du marché du crédit Schuldschein. D’autres pays européens s’y intéressent, y compris la Belgique.

Schuldschein : le terme sonne incontestablement allemand. Chez nos voisins, ce produit existe depuis plusieurs décennies. Il y a quelques siècles déjà, certains précurseurs prouvaient son bien-fondé. Au départ, les émetteurs proviennent surtout des autorités, à tous les niveaux. L’État fédéral, les Bundesländer et les communes passent par ce biais pour financer leurs investissements. Les institutions de crédit utilisent le Schuldschein, entre autres, pour des programmes de refinancement.

Depuis peu, un nombre grandissant d’entreprises allemandes y font appel pour lever des fonds. Traditionnellement, il s’agit d’entreprises allemandes mid-cap qui ne sont pas cotées en Bourse. Ces dernières années, d’autres, plus grandes et cotées en Bourse, ont aussi recours au marché du Schuldschein.

En quoi consiste un Schuldschein ? Il s’agit d’un contrat de crédit conclu directement entre un émetteur de dette et un investisseur. La banque, elle, a pour fonction de structurer l’opération. L'émetteur émet des valeurs négociables qui représentent la créance en échange d’une somme d'argent empruntée à moyen ou long terme auprès d'un investisseur.

Quelles sont les principales différences avec les autres formes de financement par les marchés ?

- Schuldschein versus crédit d’investissement classique Comparé à un crédit d’investissement classique, les créances d’une convention Schuldschein sont plus liquides. Tout comme les titres financiers, elles peuvent circuler entre différents investisseurs.

- Schuldschein versus syndication de crédit Contrairement aux syndications de crédit, les créanciers ne sont pas liés entre eux. La prise de décision ne nécessite donc pas la majorité.

- chuldschein versus emprunt obligataire Contrairement à un emprunt obligataire, le titre n’est pas réévalué chaque jour. La comptabilité est donc totalement différente.

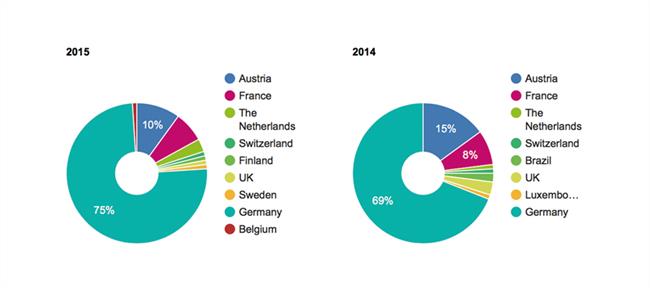

Volume de Schuldschein corporate par pays

(Source : Thomson Reuters LPC)

Il y a encore quelques années, le Schuldschein était une exclusivité des pays germanophones. Aujourd’hui, ce sont toujours les entreprises allemandes et autrichiennes qui dominent le marché. En 2014, les allemandes représentent 69 % du volume. En 2015, ce chiffre passe même à 75 %. En 2014, les Schuldschein émis par des sociétés allemandes représentent quelque 8,3 milliards d’euros, et 15,2 en 2015. Les chiffres de l’année dernière sont quelque peu faussés par des grosses transactions, estime Raoul Heßling, expert Schuldschein chez BNP Paribas.

« 2015 est une année exceptionnelle avec trois transactions allemandes très importantes. Celles-ci représentent plus d’un cinquième du volume total. Mais il est fort possible que la part des autres pays européens grandisse plus rapidement que celle de l’Allemagne. En France par exemple, le système est déjà bien installé : nos voisins français représentent en 2014 et en 2015 respectivement 8 % et 7 % du marché. Sur ces deux années, la part des Pays-Bas évolue de 1 % à 2 %. La Belgique, elle, passe de 0 % à 1 %. La tendance générale est évidente : nous assistons à une internationalisation. Le Schuldschein demeure un phénomène spécifiquement européen. À terme, je le vois devenir l'équivalent européen du private placement aux États-Unis. »

08.08.2016

Financement alternatif. Les niveaux inédits du Schuldschein. Explications

2015, une année record pour Schuldsein corporate : 20,2 milliards d’euros, soit 67 % de plus par rapport à 2014. 2016 promet encore mieux. Comment expliquer ce succès ?

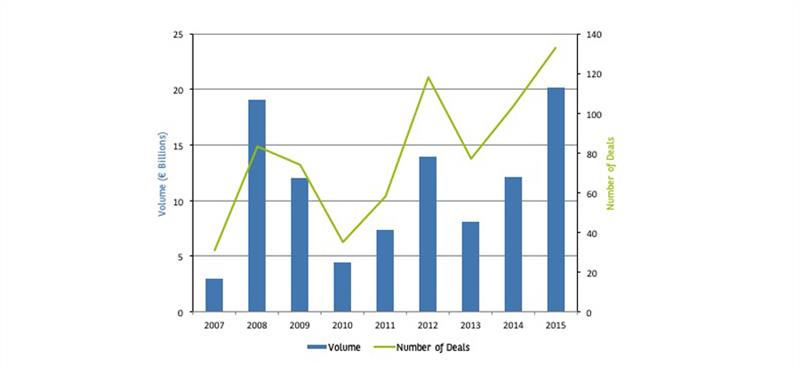

Le marché des emprunts « Schuldscheindarlehen » aux entreprises privées connait une croissance substantielle ces dernières années. Croissance qui, suite à la crise financière, rencontre plusieurs turbulences, avec quelques pics remarquables. 2008 est une année record, son volume en est doublé, comparé à 2007. L’an passé, le résultat dépasse le record de 2008 avec 20,2 milliards d’euros. Les débuts 2016 sont également prometteurs. Raoul Heßling, expert Schuldschein chez BNP Paribas :

« Les prévisions du premier trimestre établissent un volume supérieur à 5 milliards d’euros, avec un savant mélange de grandes et de petites entreprises, tant en Allemagne qu’en dehors de ses frontières. Si la tendance se confirme, 2016 sera encore meilleure. »

Annual Corporate Schuldschein Volume and Deal Flow

(Sources : Thomson Reuters LPC)

La cause principale de ces années record réside dans la volatilité du marché obligataire. 2008 est une année difficile sur ce plan, l’économie est on ne peut plus nerveuse, c’est aussi l’année de la faillite de Lehman Brothers. Raoul Heßling :

« Le Schuldschein est un marché très stable qui ne souffre guère de ce type de volatilité. Normalement, le système est utilisé par des entreprises mid-cap non cotées en Bourse. Etant donné les circonstances difficiles en 2008 - durant toute une période, le marché obligatoire se retrouve à l’arrêt – certaines entreprises en font le constat, le Schuldschein représente une alternative valable. Parmi ces entreprises, citons BMW, Daimler, Siemens et Deutsche Telekom. Ceci en explique l’essor de 2008 : jusqu’à 19 milliards d’euros environ. »

En 2009, le pire de la crise est passé. Le marché obligataire est à nouveau attractif et le Schuldschein revient à un volume normal, avec ses utilisateurs traditionnels. De 2010 à mi 2014, le volume oscille autour des 10 milliards d’euros habituels. Ce sont surtout les entreprises mid-cap qui en font usage. Et puis arrive le pic de 2015. Raoul Heßling :

« 20 milliards d’euros, c’est une nouvelle année record. Plusieurs facteurs expliquent le phénomène. Tout d’abord, le Schuldschein est de plus en plus connu comme outil de financement, tant chez les émetteurs que chez les investisseurs. Et puis, l’année dernière est une année riche en fusions et acquisitions. Bon nombre d’entreprises voient dans le Schuldschein un moyen facile de lever des capitaux pour effectuer leurs opérations. Enfin, dans la deuxième moitié de l’année, nous avons à nouveau affaire à un marché obligataire très volatile. Des entreprises cotées en bourse se rabattent une nouvelle fois sur le marché du Schuldschein. ZF Friedrichshafen, un acteur d’envergure mondiale du secteur automobile, représente à lui seul une affaire record de 2,2 milliards d’euros, Daimler et Mann+Hummel pèsent chacun pour 1,1 milliard d’euros. »

En 2016, nous sommes sur la bonne voie pour égaler ou même dépasser 2015. Ces chiffres vont-ils devenir la nouvelle norme pour le Schuldschein ? Raoul Heßling se montre prudent : « Je ne me risque à aucune prévision. »

Les plus grandes affaires en 2015

|

Rank |

Borrower |

Industry |

Deal Size (€) |

|

1 |

ZF Friedrichshafen |

Automotive |

2,206,500,000 |

|

2= |

Daimler |

Automotive |

1,100,000,000 |

|

2= |

Mann+Hummel |

Manufacturing |

1,100,000,000 |

|

4 |

Steinhoff |

Wholesale |

650,000,000 |

|

5 |

Körber |

Services |

600,000,000 |

|

6= |

Symrise |

Chemicals |

500,000,000 |

|

6= |

Asklepios |

Healthcare |

500,000,000 |

|

8 |

Gerresheimer |

Manufacturing |

425,000,000 |

|

9 |

Hamburger Energienetze |

Utilities |

329,000,000 |

|

10 |

Orpea |

Healthcare |

310,500,000 |

(Sources : Thomson Reuters LPC)

08.08.2016

Financement alternatif et Schuldschein. Facile, flexible, à la demande et discret…

Le Schuldschein a un atout très recherché ; sa discrétion. Toutes les entreprises n’aiment pas faire de publicité sur leurs transactions. C’est aussi un produit rapide, qui exige peu de documentation.

S’il est bien un atout que les entreprises allemandes apprécient depuis des siècles dans le Schuldschein, c’est sa discrétion. Les entreprises mid-cap ou familiales n’apprécient pas forcément que leurs transactions financières fassent la une. Un Schuldschein est un contrat de crédit conclu directement entre un emprunteur et un investisseur. Si l’entreprise désire en faire un coup d’éclat, c’est possible. Mais sur simple demande, le deal peut aussi se faire en toute discrétion.

Outre l’aspect privé, le Schuldschein possède bien d’autres atouts :

- C’est un moyen efficace pour les entreprises de diversifier leur base d’investissement, en dehors de leur partenaire bancaire traditionnel.

- Le Schuldschein permet aussi de solliciter le marché des capitaux sans passer par la lourdeur des procédures et des conditions de rating. Ce sont les investisseurs qui réalisent eux-mêmes leur analyse.

- La documentation liée à une convention de Schuldschein est moins contraignante que celle d’un emprunt obligataire. Elle est souvent plus simple et sommaire. Une quinzaine de pages n’est certainement pas une exception, surtout pour un Schuldschein avec un profil de risques bas (par exemple pour un émetteur issu du secteur public).

- Le Schuldschein est flexible : il peut être réalisé sur mesure pour des emprunts faciles, mais aussi pour des deals aux structures complexes. Le Schuldschein est capable de s’adapter aux instruments de financement existants au sein de l’entreprise et peut reprendre les garanties et les covenants.

- La transaction peut se faire rapidement.

- Il n’y a pas de volume minimal requis. Sur le marché des actions, ce montant minimum atteint facilement les 500 millions d’euros. Dans le cas du Schuldschein, on se situe plutôtentre 100 et 150 millions d’euros. Mais 50 ou 300 millions figurent évidemment aussi parmi les possibilités.

- Grâce à sa flexibilité, le Schuldschein se compare aussi bien par rapport au marché des actions. Le montant peut éventuellement se répartir sur différentes échéances et devises. Et les durées courir, par exemple, en parallèle sur 3, 5, 7 et 10 ans. Dans ce cas, ces tranches doivent être refinancées tous les deux ans ce qui rend moins tributaire des conditions du marché à ce moment. C’est, enfin, une bonne réponse au problème du remboursement du crédit à l’échéance en un seul versement, d’application sur le marché des actions.

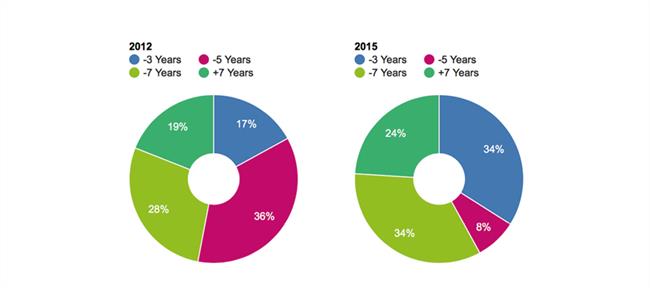

Prolongement des échéances

Ces dernières années, les échéances pour le Schuldschein sont en augmentation. En 2012, les échéances de moins de 3 ans représentent 17 % du marché et celles de plus de 7 ans, 19 %. En 2015, elles sont respectivement de 8 % et 34 %. La moyenne actuelle est de 6,6 ans.

(Sources : Thomson Reuters LPC)

Les investisseurs

Les investisseurs Schuldschein sont souvent des compagnies d’assurance, des fonds de pension et des institutions de crédit, plus particulièrement des banques d’épargne et des banques coopératives. Quels sont les aspects du Schuldschein qui les attirent ?

- Le produit offre des spreads et des échéances que l’on ne retrouve pas sur le marché de la syndication de crédit.

- Les montants moins élevés offrent un accès au marché à un plus grand nombre d’investisseurs.

- Les investisseurs accèdent à des organisations et des entreprises qui ne sont pas actives sur le marché obligataire.

- Grâce à la flexibilité du Schuldschein, tous les investisseurs peuvent s’y retrouver. Les institutionnels privilégient généralement des coupons fixes, par exemple avec des échéances plus longues, tandis que les banques commerciales préfèrent des échéances moyennes et un coupon à taux variable.

Le rôle de la banque

Souvent, une banque est désignée par l'émetteur pour se charger des paiements de l’emprunt. Le rôle de la banque dans ce scénario est qualifié d’« arranger », explique Raoul Heßling, expert Schuldschein de BNP Paribas :

« La banque conseille le client sur la structure du Schuldschein, les échéances, les types d’intérêt et le contenu de la documentation. En collaboration avec l’entreprise, nous préparons aussi le profil de l’émetteur et une présentation aux investisseurs potentiels. Nous mettons évidemment notre réseau à profit pour approcher les investisseurs. »

08.03.2024

Les entreprises ont tout intérêt à opter pour l’électrique et la multimodalité

BNP Paribas Fortis est prêt pour la mobilité de demain. Et sa contribution va bien au-delà du leasing de véhicules électriques, avance Laurent Loncke, General Manager Retail Banking et membre du comité exécutif de la banque.

Comment les entreprises peuvent-elles faire de la mobilité l’un des leviers de leur transition ?

« Si on regarde la seule utilisation d’un véhicule, le passage du fuel à l’électrique permet de diviser par quatre les émissions de CO2. Ce changement est plus que jamais encouragé fiscalement dans notre pays. Et dès 2035, les ventes de voitures thermiques seront interdites dans toute l'Union européenne. Qu’il s’agisse de leur propre flotte ou des voitures de société qu’elles proposent à leur personnel, les entreprises ont donc tout intérêt à opter pour l’électrique. Et ce, à côté d’autres formes de mobilité. »

Toutes l’ont-elles bien compris ?

« Aujourd’hui, deux tiers des nouveaux véhicules sont des véhicules professionnels. Dans cette catégorie, 80% des commandes en cours portent sur des véhicules électriques. C’est aussi le cas chez notre partenaire Arval. »

Une entreprise peut ainsi devenir actrice du changement ?

« Certainement. D’abord parce que les voitures de société alimentent le marché de l’occasion. Avec, à la clé, une démocratisation de la mobilité électrique. Ensuite parce que celui qui opte pour une voiture électrique encourage ses proches à faire de même. Comme l’a révélé notre récente étude Profacts, 85% des détenteurs d’un véhicule électrique sont satisfaits, voire très satisfaits, d’avoir franchi le pas. Mais 42% des Belges restent réticents. La moitié d’entre eux craignent la panne sèche électrique. »

Cette crainte est-elle justifiée ?

« Pas complètement. La plupart des automobilistes souhaitent une autonomie de 500 km pour se sentir à l’aise, même lorsqu’ils ne font que quelques dizaines de kilomètres par jour. Pour autant, développer le réseau de recharge reste absolument nécessaire. Car pour beaucoup, notamment en ville, l’installation d’une borne à domicile n’est pas possible. BNP Paribas Fortis contribue au développement du réseau de recharge, notamment via sa participation dans Optimile. En plus de proposer des solutions logicielles pour la recharge des véhicules électriques, cette scale-up gantoise développe des partenariats stratégiques pour l’installation et la maintenance de bornes. »

Une voiture électrique peut-elle être incluse dans le package de tout employé ?

« Aujourd’hui, des véhicules moins onéreux, accessibles aux cadres moyens et inférieurs, apparaissent sur le marché. De plus, un véhicule électrique doit s’analyser au regard de son coût total de possession (Total Cost of Ownership), bien inférieur à celui d’un véhicule thermique. Souvent, on aura tout intérêt à opter pour le leasing. Nous proposons une offre complète et sur mesure à toutes les entreprises, quels que soient leur taille et leurs besoins.»

Qu’entendez-vous par une « offre complète » ?

« Outre le leasing proprement dit, nous fournissons, grâce à nos nombreux partenaires, une solution de recharge à domicile ou au travail, une carte de recharge pour les réseaux publics, un remboursement automatique pour l’utilisation au domicile, une app pour trouver des bornes de recharge, et une formation à la conduite électrique. »

C’est, au fond, un véritable écosystème que vous développez…

« Nous voulons coconstruire la mobilité de demain. En la finançant, via le crédit ou le leasing, en l’assurant, mais aussi en agissant avec d’autres au-delà de nos métiers traditionnels. Comme avec Optimile, que j’ai déjà évoquée, et Touring, synonyme de garantie et de fiabilité. »

Mais la mobilité, ce n’est pas que la voiture…

« Nous sommes de ceux qui veulent repenser le rapport à la voiture. Au vu des objectifs climatiques et de la raréfaction des ressources, remplacer chaque voiture thermique par une voiture électrique est impossible. Arval procure une expertise complète aux entreprises engagées dans la transition. Nous les aidons à analyser les besoins, à définir des alternatives à la voiture, à mettre à disposition un budget mobilité, ou encore à mettre au point une mobility policy. Nous proposons par exemple le leasing vélo, en combinaison ou non avec le leasing de voitures. Nous croyons fermement à la multimodalité et aux solutions de mobility a as service, soit la possibilité de combiner et payer facilement plusieurs modes de transport. C’est d’ailleurs aussi l’une des spécialités de notre partenaire Optimile. »

Les entreprises et leurs employés sont-ils réceptifs à ce message ?

« L’idée qu’un employé ne se dise plus ‘j’ai autant pour ma voiture dans mon package salarial’, mais bien ‘j’ai autant pour ma mobilité’, fait son chemin. L’économie de l’usage plutôt que de la propriété s’est imposée pour le fitness ou le streaming. Elle s’imposera aussi pour la mobilité, avec des voitures partagées et des abonnements forfaitaires qui rendront les budgets plus prévisibles pour les entreprises comme pour les citoyens. Mais la rapidité de ce changement dépendra aussi du succès du budget mobilité fédéral, qui peine pour l’instant à décoller.»

BNP Paribas Fortis SA - Montagne du Parc 3 - B-1000 Bruxelles -TVA BE 0403.199.702 – RPM Bruxelles.

Optimile SA – Sassevaartstraat 46 bus 204, 9000 Gent – RPM Gent – TVA BE 0648.837.849 – www.optimile.eu - BNP Paribas Fortis SA détient une participation de plus de 10% dans Optimile SA.

Arval Belgium SA, Ikaroslaan 99, 1930 Zaventem – RPM Bruxelles – TVA BE 0436.781.102.

Touring SA – Bd Roi Albert II 4 B12, 1000 Bruxelles - RPM Bruxelles - BCE 0403.471.401, est enregistrée sous ce numéro auprès de la FSMA, rue du Congrès 12-14, 1000 Bruxelles, et agit comme agent lié, rémunéré à la commission, pour AG Insurance SA. AG Insurance SA détient une participation supérieure à 10% dans Touring SA.

01.12.2023

Quelles aides pour votre entreprise ?

Les trois régions du pays ont prévu un ensemble de subventions pour les sociétés et indépendants qui investissent. Nos experts et expertes vous aident à y voir clair et à introduire votre dossier.

Les modalités, montants et conditions des aides à l’investissement diffèrent fortement d’une région à l’autre. La réglementation applicable dépend de la localisation du siège d’exploitation où les investissements sont réalisés. Le siège social n’a pas d’influence et peut se trouver dans n’importe quel pays. Par ailleurs, ne perdez pas de vue que la demande d’une subvention demeure un processus assez lourd sur le plan administratif. Raison pour laquelle nos experts et expertes se chargent de toutes les démarches nécessaires, de l’introduction de la demande de prime jusqu’à son obtention.

Flandre, panel d’aides

La Flandre a prévu différents types de subventions : soutien à la transformation stratégique, prime écologique, soutien écologique stratégique, portefeuille PME ou prime de croissance pour ne citer que les plus importantes.

Chaque aide cible des types d’investissements et des entreprises différents. Les niveaux de subsidiation sont aussi très variables, allant de 8% pour un investissement stratégique d’une grande entreprise à 50% pour des frais de consultance d’une PME.

Nos experts peuvent sonder avec vous les possibilités de subvention et ensuite vous permettre de rencontrer un ou une spécialiste de VLAIO, l’Agence flamande pour l’innovation et l’entrepreneuriat. Il ou elle prendra ensuite le relais pour vous accompagner dans votre demande.

Wallonie, aides classiques et écologiques

En Wallonie, les primes à l’investissement sont réservées aux entreprises actives dans un nombre restreint de secteurs admis. Parmi les activités exclues, citons notamment les activités de commerce de détail, le secteur des transports ou les professions libérales.

En outre, les modalités diffèrent également en fonction de la taille de l’entreprise. Les petites doivent investir pour un montant minimal de 25.000 euros. Les grandes doivent atteindre des seuils plus élevés et investir dans une zone de développement.

Concrètement, voici quelques exemples d’investissements à usage professionnel éligibles : achat/construction d’un bien immobilier, achat d’un terrain, achat de matériel d’exploitation neuf, etc.

La prime de base varie de 4% à 6% avec des majorations possibles en cas de création d’emplois, pour une approche innovante, dans le cadre d’une diversification à l’étranger… Vous pouvez obtenir une prime plus importante, jusqu’à 20%, pour les projets favorisant l'utilisation durable de l'énergie et de la protection de l'environnement.

À noter qu’il est indispensable d’introduire la demande avant tout engagement ferme. Des investissements pour lesquels vous avez déjà signé une facture ne peuvent plus être subsidiés.

Nos experts peuvent accompagner votre entreprise dans toutes les démarches.

Bruxelles, la plus généreuse

La prime bruxelloise pour des investissements (im)matériels ou des travaux est ouverte à la plupart des secteurs. Au total, environ 80% des activités économiques de la capitale sont subsidiables. Les deux principales exceptions sont l’enseignement et l’immobilier.

Pour bénéficier d’une subvention, le projet d’investissement doit être d’au moins 10.000 euros pour un entrepreneur débutant et minimum 15.000 euros dans les autres cas, en fonction de la taille de l’entreprise. En outre, le projet doit viser à développer ou améliorer une activité existante, un simple remplacement n’étant pas admis.

L’aide peut atteindre jusqu’à 30% du montant de l’investissement, avec une moyenne de 12,5%. Le niveau de subsidiation dépend d’un ensemble de critères comme le fait d’être starter, d’augmenter le nombre de personnes employées de plus de 30%, etc.

Courant 2024, la réforme des aides renforcera les primes pour les projets durables et d’économie circulaire.

De même qu’en Wallonie, il est indispensable d’introduire la demande avant tout engagement ferme. Des investissements pour lesquels vous avez déjà signé un devis ne peuvent plus être subsidiés.

Nos experts peuvent accompagner votre entreprise dans toutes les démarches.

A ne pas manquer

- Schuldschein. Un produit financier d’exportation allemande

- Financement alternatif. Les niveaux inédits du Schuldschein. Explications

- Financement alternatif et Schuldschein. Facile, flexible, à la demande et discret…

- Les entreprises ont tout intérêt à opter pour l’électrique et la multimodalité

- Quelles aides pour votre entreprise ?